【わかりやすい企業分析】丸井グループ(8252)

保有している企業分析をわかりやすく解説してます。

どんな会社?

丸井グループは、首都圏を中心にショッピングセンター型の店舗を展開し、衣料・雑貨・飲食などライフスタイル全般を扱う小売業と、VISA付クレジットカード「エポスカード」、消費者ローンといったフィンテック事業を主要に展開する企業。

近年、小売比率は約30%、フィンテック比率は約70%と、金融サービスが収益の柱となっており、特にフィンテック領域の成長が顕著になっているのが特徴ですね。

業績と株価の流れ

2025年3月期(通期):売上高2543.9億円、営業利益445.1億円、経常利益399.2億円、当期利益265.9億円。2026年3月期(予想):売上高2725.0億円、営業利益500.0億円、経常利益420.0億円、当期利益280.0億円と、すべて前年実績を上回る見通し。

2026年3月期第1四半期(2025年4~6月)は、売上収益674億円(前年同期比+13%)、営業利益139億円(同+37%)と大幅増益。さらに、1Q経常利益は前年同期比+34%、最終利益も+28%で、通期目標に対する進捗率は経常利益で約29~30%と順調です。

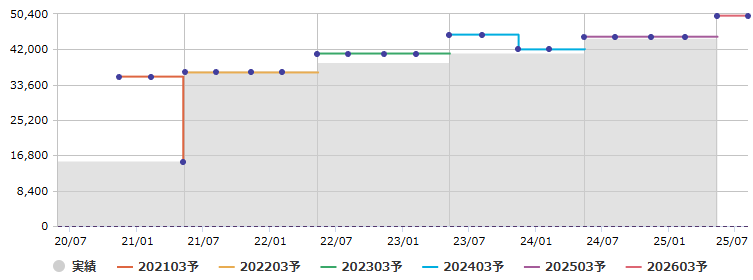

業績グラフ(マネックスから参照) 営業利益も右肩上がり

PERは約20.4〜20.6倍、PBRは2.36〜2.38倍、配当利回りは予想で4.1%前後、ROEは10.6%、自己資本比率は23.4%という水準。コロナ禍では打撃を受けてますが直近は右肩上がりですね。

PERは約20.4〜20.6倍、PBRは2.36〜2.38倍、配当利回りは予想で4.1%前後、ROEは10.6%、自己資本比率は23.4%という水準。コロナ禍では打撃を受けてますが直近は右肩上がりですね。

株価チャート(マネックスHPから参照)

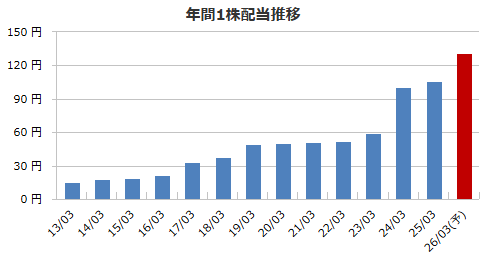

配当は魅力的?

丸井グループは14期連続の増配を見込んでおり、安定した配当姿勢を維持。2026年3月期の予想1株配当は131円で、配当利回りは約4.1%と高水準です。

直近24年3月期に配当指標として「DOE(株主資本配当率)」を導入して安定配当を目指す企業となってます。従来は「配当性向55%」「総還元性向70%」を目安としていましたが、現在は「DOE 8%程度」を基本方針として掲げているためわかりやすい指標になったといえますね。

配当グラフ(マネックスHPから参照)

成長のカギ

今後の成長を支える柱は大きく4つ。

フィンテック事業の拡大:エポスカード取扱高の伸長や、フィンテック関連のサービス推進が、業績を牽引

増収増益の継続:五期連続増収、二期連続増益という安定傾向を継続しており、通期予想でも増益見通しがある点が評価

高収益率の維持:営業利益率が1Qで前年同期の17%から20.7%へ改善し、収益性の向上

効率改善と資本効率:ROEの上昇、資本効率の向上など、財務面でも成長余地あり

フィンテック事業の拡大といかに収益率をあげるかというのが成長のカギとなりそうです。

注意したいリスク

もちろん課題もあります。

小売部門の低迷リスク:消費動向の変化や競争激化により、小売が足を引っ張る可能性あり

信用リスク・金融規制リスク:フィンテック事業は規制環境や貸倒リスクの影響を受けやすく、注意が必要

資本効率の課題:PBRが2倍台と高めで、自己資本比率が約23%とやや低めな点も留意点

マクロ経済の影響:金利や景気動向によっては、消費やローン需要が変動し、業績に波及する可能性あり

これからの注目ポイント

今後は戦略や配当方針から以下の点に注目したいですね。

四半期ごとの業績進捗と通期見通しの変化:特にフィンテック部門のトレンドと、四半期進捗の動向に注目

消費者向けサービスの展開と成果:「好き」を応援するビジネスの具体的な浸透度合い

配当政策の維持と資本構成の改善:増配継続に加え、自己資本率や効率性の改善動向

業績と配当政策に注目しておくと良いですね。

まとめ

丸井グループ(8252)は、小売とフィンテックのバランスを活かし、特にフィンテックの拡大により安定した増収増益を継続している企業。2026年3月期通期予想は売上高・利益いずれも上振れ見通しで、1Qは大幅増益と順調なスタートを切っていると言えますね。

配当利回り約4%、14期連続増配、株主還元姿勢も高く、初心者にも取り組みやすいテーマですが、一方で小売の構造変化や金融リスク、資本効率の課題など留意点もあります。今後は四半期進捗、フィンテック成長の持続性、配当継続性、株価の上昇継続に注目していくと投資妙味があるか判断できますね。

☆日々の継続こそが心身向上の糧☆